记者从深圳证券交易所了解到,鲁泰纺织股份有限公司(鲁泰A.000726.SZ)于今日披露公开发行A股可转换公司债券发行公告。公告显示,鲁泰A将于4月9日发行总额为人民币 14.00 亿元可转债,每张面值为人民币 100 元,共计发行1400万张,按面值发行。

信用评级AA+ 最小申购单位为10张

根据公告显示,鲁泰A本次发行的股票类型为可转换为公司A股股票的可转债,该可转债及未来转换的公司股票将在深圳证券交易所上市,可转债期限为自发行之日起六年,即自2020年4月9日至2026年4月8日。债券利率为第一年0.3%,第二年0.6%,第三年1.0%,第四年1.5%,第五年1.8%,第六年2.0%。

此外,记者注意到,联合信用评级有限公司为鲁泰A提供了信用等级评级,目前鲁泰A主题长期信用等级为AA+,评级展望为“稳定”;鲁泰A本次拟公开发行的可转换公司债券信用等级为AA+。

鲁泰A在公告中表示,本次社会公众投资者可通过深交所交易系统参加申购,申购代码为 “070726”,申购简称为“鲁泰发债”。 参与本次网上发行的每个账户最小申购单位为10 张(1,000元),每10张为一个申购单位,超出10张必须是10张的整数倍,每个账户申购上限是1万张(100万元)。

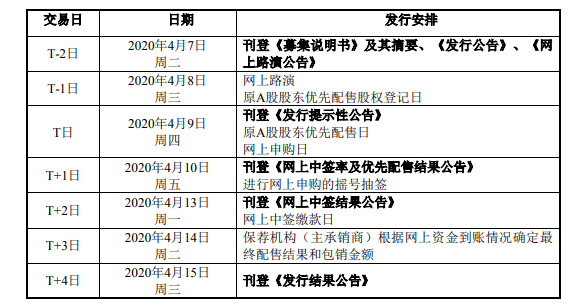

以下为鲁泰A给出的发售时间表:

募集资金用于建设两条新项目 预计占现有产能20.48%

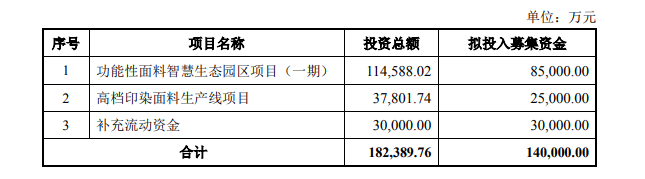

记者注意到,鲁泰A本次发行债券主要用于功能性面料智慧生态园区项目(一)、高档印染面料生产线项目与补充流动资金。

据悉,在功能性面料智慧生态园区项目(一期)建设完成后,将形成年产3500万米高档功能性面料的生产能力。高档印染面料生产线项目建设完成后,将形成年产2500万米高档印染面料的生产能力。截至2019年6月30日,公司面料产能为2.93亿米/年,功能性面料智慧生态园区项目(一期)和高档印染面料生产线项目合计产能为6000万米/年,占现有产能的比例为 20.48%。按照募投项目预计达产进度安排,新增产能在5年后实现100%达产,未来5年,年均产能增幅平均为4.81%。

此外,鲁泰A还在公告中披露了2019 年时间公开时间,预计为2020年4月30日,预计 2019 年全年归属于上市公司股东的净利润为9亿元至10.5亿元。

企查查资料显示,鲁泰A成立于1988年,为外商投资股份制企业,A、B股上市公司,是鲁泰集团的母公司,拥有33个生产工厂,下设9家控股子公司,是全球产量最大的高档色织面料生产商和全球顶级品牌衬衫制造商,目前法定代表人为刘子斌。