风波再起,科林电气大股东石家庄国投或为相关方担保实施“蒙面增持”

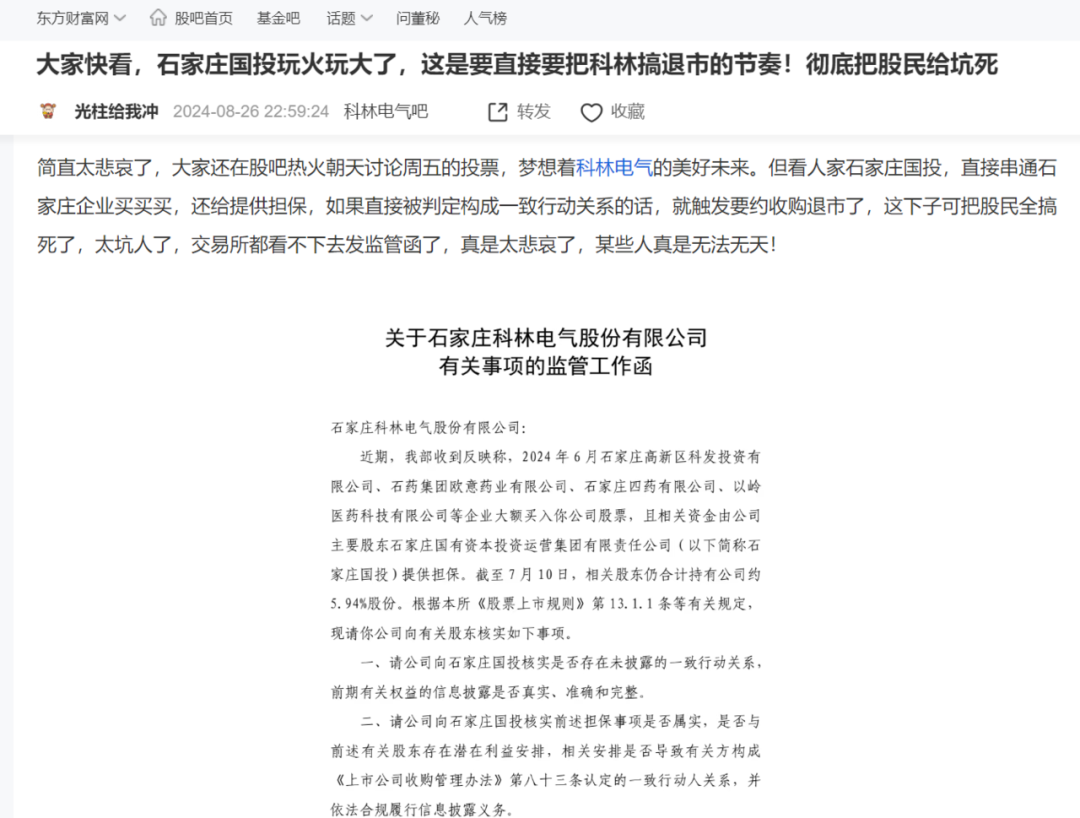

一波未平,一波又起。在科林电气(603050.SH)即将召开股东会换届选举之际,一封上交所的监管函在股吧流出。

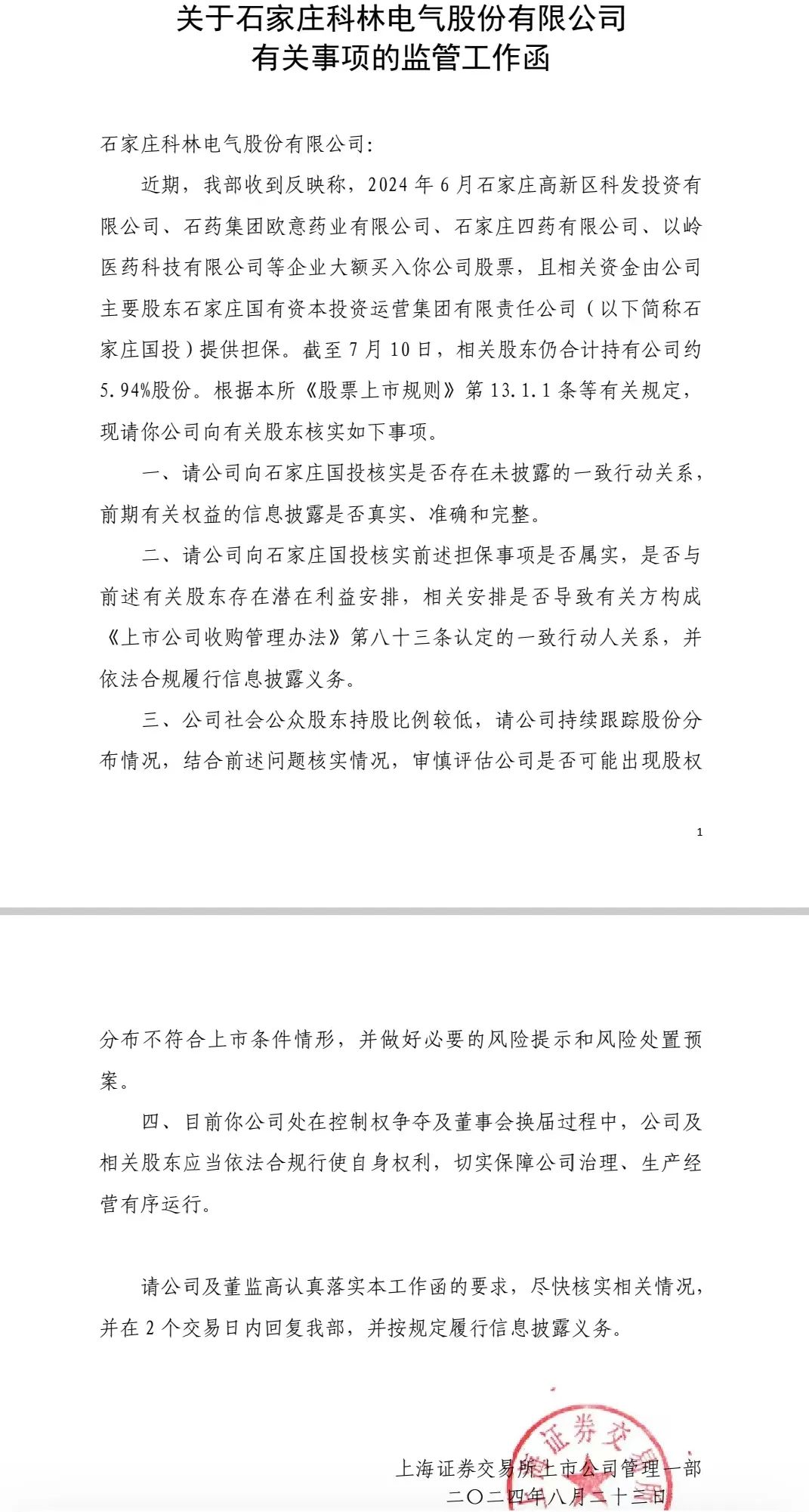

监管函中,上交所指出,近期收到反映称,2024年6月石家庄高新区科发投资有限公司、石药集团欧意药业有限公司、石家庄四药有限公司、以岭医药科技有限公司等企业大额买入科林电气股票,且相关资金由公司主要股东石家庄国有资本投资运营集团有限责任公司(以下简称“石家庄国投”)提供担保,截至7月10日,相关股东仍合计持有公司5.94%股份。上交所要求公司向石家庄国投核实是否存在未披露的一致行动关系,前期有关权益的信息披露是否真实、准确完整;向石家庄国投核实前述担保是否属实,是否与前述有关股东存在潜在利益安排,相关安排是否导致有关方构成《上市公司收购管理办法》第八十三条认定的一致行动人关系,并依法合规履行信息披露义务;公司社会公众股持股比例较低,要求公司跟踪股份分布情况,结合前述问题核实情况,审慎评估公司是否可能出现股权分布不符合上市条件情形,并做好必要的风险提示和风险处置预案。

这份监管工作函,暴露出石家庄国投在增持公司股份的过程中,或存在多项违规行为,例如隐瞒一致行动关系、未按规定履行信息披露义务、未履行发出全部要约收购义务、涉嫌内幕交易和操纵股价等。

该事件要追溯到6月4日科林电气发布的《关于签署一致行动协议暨实控人变更的提示性公告》,公告显示,石家庄国投同张成锁、邱士勇、董彩宏、王永在石家庄共同签署了《关于石家庄科林电气股份有限公司之一致行动协议书》,五方形成一致行动关系,在公司的决策过程中保持一致行动。以石家庄国投为实控人的五方合计持股比例为29.51%。至此,科林电气实控人由董事长张成锁变更为石家庄国投。

不过,在石家庄国投后来对科林电气的增持中,疑似出现了未披露其他一致行动人而违规增持的情形。据知情人士透露,6月26日,监管函中提到的四家企业增持科林电气股票比例高达6%左右;截至7月10日,石家庄国投、石家庄高新投等国企平台及石药欧意、石四药集团、以岭医药等民营企业合计持股已达到科林电气总股本35.80%。

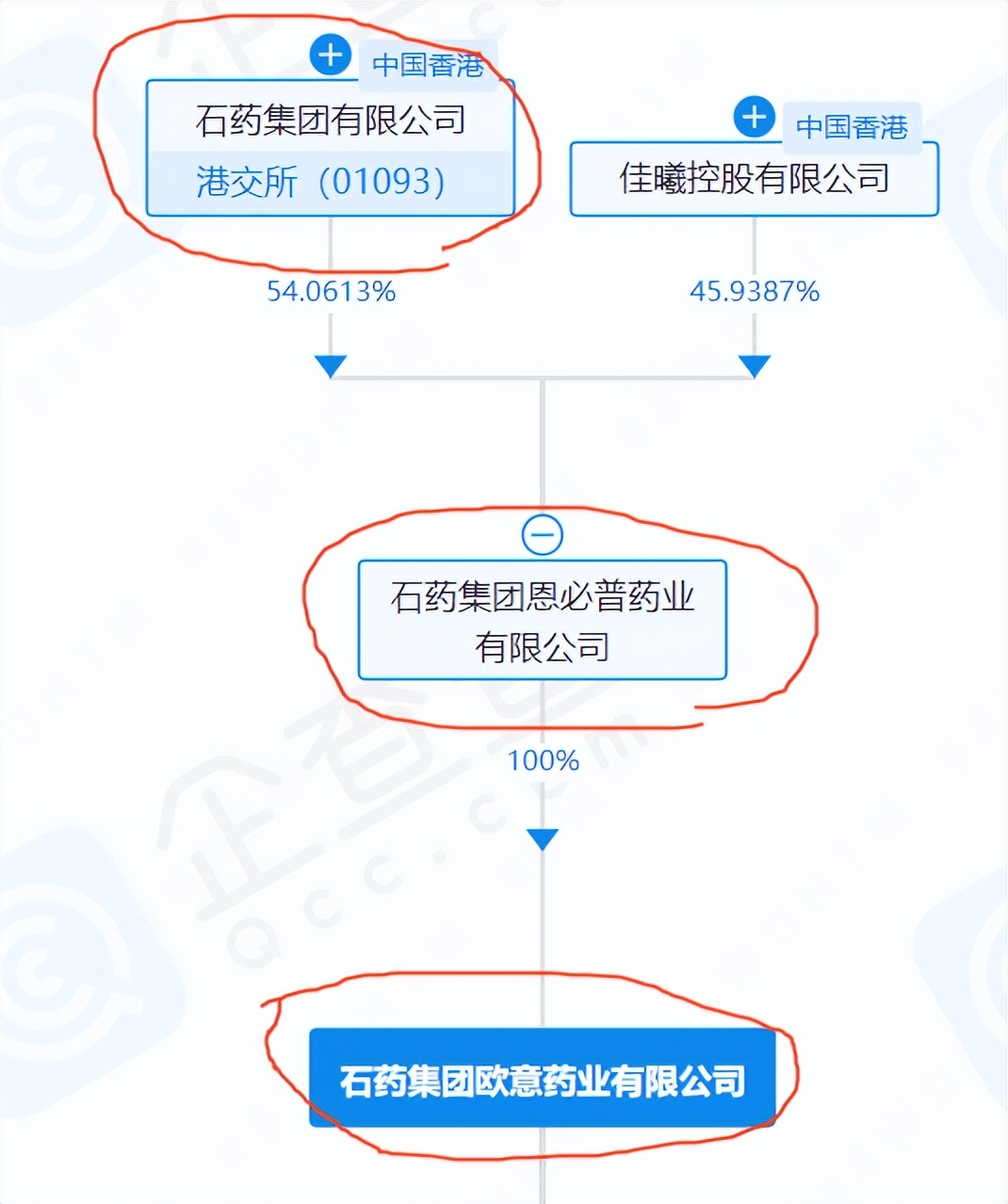

根据企查查和工商登记信息,上述增持主体,即石家庄国投、石家庄高新投及其各自子公司以及石药欧意及其母公司石药集团恩必普药业有限公司等主体,在2021至2024年期间成立了多家共同投资的合伙企业,存在大量的合伙、合作、工作投资情形。

据悉,石家庄国投、石家庄高新投、对石药欧意持股100%的石药集团恩必普药业有限公司(简称恩必普药业)同为河北普恩丰石创业投资合伙企业(有限合伙)的重要股东;另外,石家庄高新投、恩必普药业共同投资了石家庄高新区普恩国新股权投资中心(有限合伙),持股比例分别为30%、21.5%;同时,石家庄国投和石家庄高新投同为石家庄拓合创业投资基金(有限合伙)(简称“拓合创投”)的股东之一。

据了解,这些企业还存在董监高层面的交叉任职情形。经查证,石家庄拓合创业投资基金(有限合伙)执行事务合伙人张贵波,既是石家庄国投之全资子公司石家庄市主导产业创业投资管理有限公司的董事长,又是石家庄国投向科林电气提名的第五届监事会监事候选人。

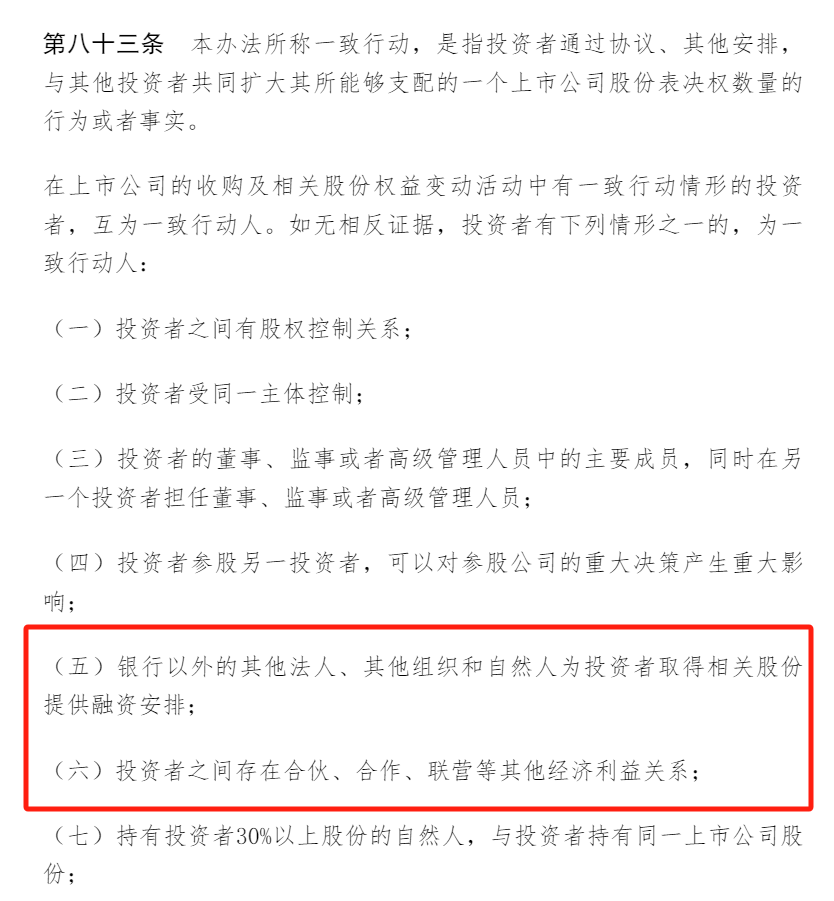

这些复杂的股权关系和人员交叉,使得市场对石家庄国投及其一致行动人的认定产生了疑问。投行专业人士判断,石家庄国投与监管函中提及的石家庄高新区科发投资有限公司、石药集团欧意药业有限公司的上述情形,已经确认构成了《上市公司收购管理办法》第八十三条第(六)款规定的“投资者之间存在合伙、合作、联营等其他经济利益关系”而被认定为一致行动人情形。

与此同时,上交所监管函指出:石药欧意、石四药等民营企业增持科林电气股票的资金安全等,由石家庄国投等进行担保,让科林电气对此进行调查核实。对此,《上市公司收购管理办法》规定,银行以外的其他法人、其他组织和自然人为投资者取得相关股份提供融资安排,如无相反证据,视同一致行动人。

一致行动人关系一旦被认定,石家庄国投对科林电气的增持行为合规性也有待商榷。对于以上的动作,石家庄国投、石家庄高新区科发投资有限公司、石药集团欧意药业有限公司等各方都没有做过任何信息披露,这里面既涉嫌隐瞒一致行动关系,严重违反《证券法》、《上市公司收购管理办法》相关规定,又存在因社会公众持股比例低于监管红线而导致上市公司退市、中小股民利益严重受损的情况。

有业内人士指出,在隐瞒一致行动人的前提下增持极有可能涉嫌内幕交易和操纵股价行为。从5月28日开始至6月26日,是海信网能要约收购科林电气的周期,交易都一直比较平淡,只有在6月26日要约结束的最后一个交易日,科林电气股价突然大幅上涨4.54%,当日科林电气股票换手率突然暴增至11.25%,成交量高达3064万股,成交金额高达8.15亿元。

当时作为实控人的石家庄国投为何大费周章增持科林电气股份,其根源或许在于与海信网能的控股权之争。6月8日,科林电气曾披露要约收购报告书,海信网能向除海信网能以外的公司全体股东所持有的非限售流通股发出部分要约收购,要约收购股份数量占公司总股本的20%,要约收购价格为27.17元/股,要约收购期限为2024年5月28日起至2024年6月26日。对海信网能而言,上市公司6月26日的股价决定了这场控股权争夺战的成败。

事后来看,石家庄国投想利用二级市场联合增持拉高股价,以阻止海信网能要约收购的行为以失败告终。6月26日,科林电气股价虽涨幅明显,却一直在海信网能27.17元/股的要约价格以下,直到当日收盘报26.96元/股,海信网能顺利拿下这场控股权争夺战。

值得注意的是,若石家庄国投及其一致行动人的违规增持行为被监管机构查实,可能面临一系列法律后果和惩罚。根据《证券法》和《上市公司收购管理办法》等相关法律法规,负责方将面临被处以责令改正,并处以五十万元以上五百万元以下(或处以一百万元以上一千万元以下)的罚款,改正前,收购人对其持有或者实际支配的股份不得行使表决权。根据《证券法》第六十三条第四款,就违规超比例增持股份,石家庄国投及相关增持主体在36个月内不得行使表决权。

中小股民现在高度关注,石家庄国投及监管函涉及的企业在8月30日的股东大会上是否拥有投票权?而且他们一旦行动一致共同投票,则更进一步做实了他们之间的一致行动关系。

按照规定,持股比例超过30%的,应当依法向上市公司全体股东发出全面要约。石家庄国投与监管函中涉及的企业一旦被认定存在一致行动关系,其持股超过30%即触发要约收购,石国投应当依法向科林电气全体股东发出全面要约,此举会导致科林电气因社会公众股持股比例低于25%而退市,如股价在下行周期,会给中小股民带来更重大的损失,石国投及其一致行动人将因此会面临广大中小投资者巨额民事赔偿的风险责任。