左手理财右手融资,日科化学5亿可转债被“叫停”

泰山财经记者 胡明政

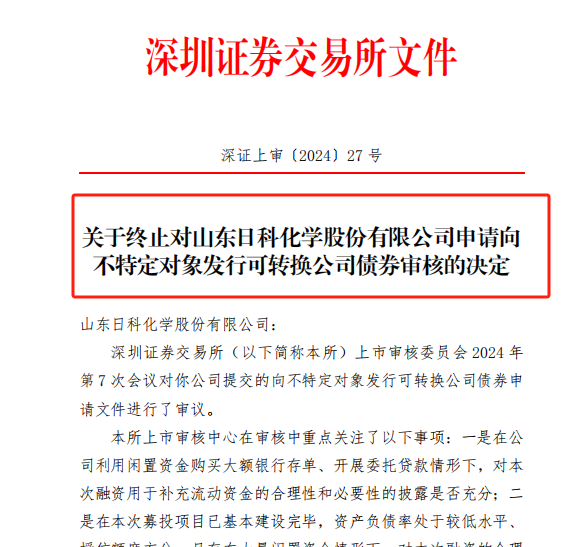

日前,深交所出具了终止日科化学(300214.SZ)发行不超过5.15亿元可转债用于年产20万吨ACM、20万吨橡胶胶片及补充流动资金项目审核的决定,审议意见为公司不符合发行条件、上市条件或信息披露要求。

根据上述决定,深交所上市审核中心重点关注到,日科化学存在购买大额理财以及开展委托贷款的情况下,仍融资用于补充流动资金;另一方面,募投项目已基本建设完毕,且公司资产负债率处于较低水平。

上市审核委员会审议认为,日科化学未能充分说明本次融资的必要性和融资规模的合理性。最终,深交所决定对日科化学本次可转换公司债券申请予以终止审核。

泰山财经记者了解到,2023年8月,日科化学首次提交了本次发行可转债的申报稿,公司拟向不特定对象发行可转换公司债券拟募集资金总额不超过(含)51,537.44万元。其中,4.15亿元用于年产20万吨ACM、20万吨橡胶胶片项目,1亿元用于补充流动资金。

随后,日科化学收到了深交所三轮审核问询函。主要涉及,在行业竞争加剧,产品毛利率下滑大背景下,公司仍进行扩产的必要性和合理性;公司应收账款计提是否充分;最近一期经营性现金流净额为负是否持续;募投项目进度、延期的原因及对公司的影响等等。

日科化学在对问询函的回复中提到,公司应收账款回款良好,现金流净额为负的情况有所缓解,本次募投项目已完成项目建设和设备安装,公司融资渠道通畅,银行授信额度充足。

同时,日科化学认为,本次募投项目中橡胶型ACM毛利率高于现有的ACM产品,是对公司产品和工艺的升级,并非传统意义的产量扩产,虽然橡胶型ACM毛利率整体呈下滑趋势,但仍具备一定的盈利能力。

对此,深交所认为,日科化学本次募投项目已经基本建设完毕,且公司负债率较低,存在大量资金闲置的情况,公司未能充分说明本次融资的必要性和融资规模的合理性,故作出终止审核的决定。

日科化学主营塑料改性剂和橡胶改性剂的研发、生产、销售。2023年前三季度,公司实现营业收入19.05亿元,同比下降10.55%;实现净利润8234.83万元,同比下降48.71%,平均毛利率由年初的13.38%下降至9.33%。

公司三季报财报显示,9月末,公司拥有货币资金7469.65万元,应收票据及应收账款余额为6.82亿元,资产负债率为27.36%。

值得注意的是,公司在回复函中提到,“年产20万吨ACM及20万吨橡胶胶片项目”总投资额为105,356.00万元,已累计使用自有及自筹资金投入64,030.25万元,尚需投入金额为41,325.75 万元,其中17738.76万元拟通过本次募集资金予以投入,其余部分通过提取银行贷款予以投入。也就是说,本次发行可转债方案被终止后,项目存在资金缺口。