鲁西集团拟发行3亿元短期融资券偿还到期债务

鲁网1月15日讯(记者 黄钰淇) 1月13日,鲁西集团有限公司(下文简称“鲁西集团”)在中国货币网披露有关其2020年度第一期短期融资券发行的相关公告。公告显示,鲁西集团拟在银行间市场发行金额为3亿元、期限为1年的2020年度第一期短期融资券,用于偿还发行人及其子公司有息债务。

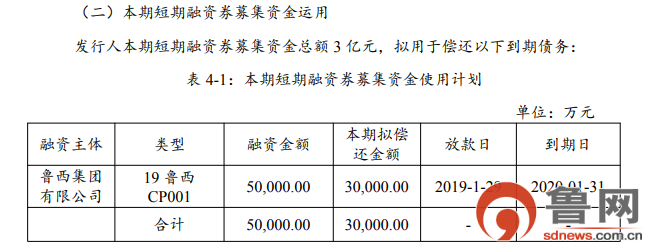

记者了解到,鲁西集团本次发行的短期融资券主要用于偿还其于2020年1月31日到期的19鲁西CP001。鲁西集团表示,本次发行短期融资券有助于提高其流动资金充裕度,缓解原材料采购、客户占款以及银行贷款财务费用支出加大带来的流动资金周转压力,保障其生产经营稳健运行。

据鲁西集团公告显示,截至2019年9月30日,鲁西集团的有息债务共计 145.86 亿元,其中短期借款79.19亿元,一年内到期的长期借款为 6.87 亿元、长期借款为 5.79 亿元,短期融资券5亿元、超短期融资券20亿元、公司债9亿元、中期票据20亿元。

在偿债能力方面,鲁西集团表示主营业务包括化肥、化工、新能源装备,现金回收率较高。最近三年及一期,鲁西集团经营活动现金流入分别为 151.15亿元、194.07亿元、 258.63亿元及1,64.08亿元,经营活动净流量分别为 1.48亿元、 48.00亿元、60.51亿元和 25.19亿元,现金流虽呈波动趋势,但仍具有较好的偿债保障能力。

然而,目前鲁西集团面临产能利用率较低的风险。近三年及一期,鲁西集团化肥的产能利用率分别为93.02%、62.1%、43.84%和 35%。整体来看,鲁西集团近三年及一期产能利用率呈波动下降趋势。鲁西集团对此表示,化肥产能利用率下降的原因主要是,近期市场上化工产品从需求到利润增幅较大,鲁西集团调整产品结构,暂时压缩化肥产出量,但仍会对生产经营有一定不利影响。

此外,记者注意到,鲁西集团的负债结构不尽合理,在最近三年及一期末,鲁西集团的资产负债率分别为 65.82%、61.43%、59.53%及 61.42%,维持在较高水平;流动负债分别为占同期总负债的比重分别 72.07%、 85.61%、82.52%及 78.87%,鲁西集团面临短期偿债压力较大风险。

企查查资料显示,鲁西集团是聊城市属国有控股企业集团,1998年5月发起设立鲁西化工集团股份有限公司,在深圳证券交易所上市。集团目前总资产314亿元,职工11000余人,拥有煤化工、氟硅盐、新材料、化肥 、设计研发、化工装备、化工工程、新能源装备、催化剂、金融等产业板块,建有国家级企业技术中心、院士工作站、博士后工作站、欧洲研发中心、省级工程实验室等技术研发机构,拥有国家级化工职业技能鉴定站、鲁西化工工程学院、员工培训中心等培训培养机构。

- 中化集团成实际控制人 鲁西化工嫁入央企2019-12-22

- 鲁西化工获控股股东增持近500万股2013-11-05

- 鲁西化工大股东更名为鲁西集团有限公司2013-10-18