2020年我国私募基金规模近17万亿,“80后”成基金高管主力军

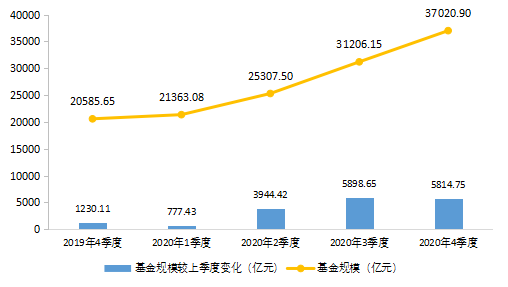

近日,中国基金业协会发布了《2020年私募基金统计分析简报》。截至2020年末,我国存续私募基金管理人24561家,较2019年末增长0.4%;存续私募基金96818只,较2019年末增长18.5%;管理规模16.96万亿元,较2019年末增长20.5%。此外,由私募基金管理人承担顾问管理的产品2961只,增长8.8%,产品规模5958.36亿元,增长18.6%。新备案基金数量、规模大幅增加。2020年当年新登记私募基金管理人1148家,同比增长11.7%;新备案私募基金26567只,同比增长40.2%;新备案规模1.07万亿元,同比增长19.5%。

(数据来源:中国基金业协会)

企业投资者仍是最主要出资者

截至2020年末,自主发行类私募基金各类投资者出资合计15.77万亿元。其中,企业投资者仍是最主要出资者。企业投资者出资金额达7.07万亿元,占比43.2%;居民持有私募证券投资基金规模大幅增长。数据显示,居民(含管理人员工跟投)持有私募证券投资基金资产1.71万亿元,较2019年末增加8070.54亿元,增幅89.8%;居民在私募股权、创投基金中出资1.18万亿元,较2019年末增加269.89亿元,增幅2.3%。境外资金规模增长趋缓。境外直接投资者、QFII、RQFII等境外资金出资额为570.62亿元,较2019年末增加62.18亿元,增幅12.2%。境外资金出资占比0.4%,与2019年末基本持平。长期资金稳步增长,私募基金资金来源结构整体向好。养老金、社会基金、保险资金等长期资金出资规模合计6064.37亿元,较2019年末增加938.52亿元,增长18.3%。

(2020年私募基金规模)

私募股权投资基金近10万亿,高新技术企业成“香饽饽”

私募股权基金方面,截至2020年末,我国私募股权投资基金(含FOF)共有29402只,较2019年末增长3.3%,基金规模9.87万亿元,较2019年末增长11.3%。受疫情影响,2020年上半年规模增幅明显下降,2020年下半年疫情得到较好控制,规模增幅有所上升。

值得注意的是,受国际国内复杂经济形势、叠加疫情等因素影响,2020年当年,我国新备案私募股权投资基金数量及规模较2019年继续下降,行业募资环境进一步趋冷。2020年当年新备案私募股权投资基金3860只,较2019年同比下降4.3%;新备案规模4705.37亿元,较2019年减少1340.37亿元,同比下降22.2%。

从私募股权投资基金的投资运作情况来看,截至2020年末,私募股权投资基金在投案例55383个,在投本金6.26万亿元,较2019年末分别增长7.7%和8.7%。当年新增投资案例金额结束两年下降趋势,2020年新增投资案例11362个,同比增长10.0%;投资金额1.18万亿元,同比增长4.4%。

其中,私募股权基金投向中小、高新、初创科技型企业增幅明显。截至2020年末,中小企业在投案例32115个,同比增长6.0%,占私募股权投资基金所有在投案例的58.0%;在投金额1.53万亿元,同比增长6.7%,占所有私募股权在投规模的24.4%。2020年当年,私募股权投资基金新增投资案例中属于中小企业的案例5780个,同比增长0.1%,占新增投资案例数量的50.9%;投资金额2828.69亿元,同比增长6.2%,占新增投资规模的24.0%。

从行业来看,截至2020年末,高新技术企业在投案例19181个,在投金额1.23万亿元,同比分别增长15.3%和13.5%,在全部在投案例中的占比分别为34.6%和19.6%。2020年当年新增投资中属于高新技术企业的案例4277个,投资金额2841.26亿元,同比分别增长41.6%和15.5%。

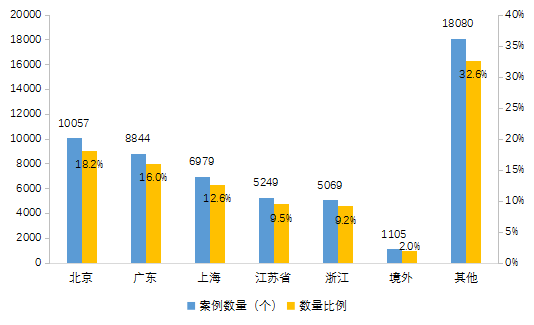

东部地区资金聚集最高

从投资区域来看,资金主要聚集于东部地区。截至2020年末,在投案例数量排名前五的地区为北京、广东、上海、江苏和浙江,合计36198个,占在投案例总数量的65.4%;在投金额排名前五的地区为广东、北京、上海、江苏和浙江,合计3.22万亿元,占在投金额总数的51.4%。

(东部地区资金聚集度高)

在2020年当年新增投资中,在投案例数量排名前五的地区是广东、北京、江苏、上海和浙江,数量合计7170个,占2020年新增投资案例数量的63.1%;投资金额排名前五的是广东、北京、上海、江苏和浙江,投资金额合计6794.01亿元,占2020年新增投资金额的57.7%。

从在投案例数量行业分布看,前五大行业分别为“计算机运用”、“资本品”、“医药生物”、“医疗器械与服务”和“原材料”,各行业在投案例数量分别为13129个、6634个、3919个、3611个和3250个,占比分别为23.7%、12.0%、7.1%、6.5%和5.9%。

从在投金额行业分布看,前五大行业分别为“资本品”、“房地产”、“计算机运用”、“交通运输”和“其他金融”,各行业在投金额分别为9404.85亿元、8430.07亿元、5725.58亿元、5384.53亿元和4278.88亿元,占比分别为15.0%、13.5%、9.1%、8.6%和6.8%。

在2020年当年新增投资中,投资案例数量前五大行业为“计算机运用”、“资本品”、“医药生物”、“房地产”和“半导体”,数量占比分别为17.8%、11.8%、9.5%、8.8%和8.6%;投资金额前五大行业为“房地产”、“资本品”、“半导体”、“计算机运用”和“公用事业”,投资金额占比分别为20.3%、11.9%、10.3%、8.7%和6.4%。

“80后”成私募证券投资基金高管主力军,私募股权、创业投资基金管理人近5成为硕博学历

此外,报告还对我国基金管理人情况进行了梳理。从高管年龄分布来看,无论是存量私募证券投资基金管理人的高管,还是2020年当年新登记管理人的高管,年龄集中在30-39岁,“80后”一代是私募证券投资基金管理人高管的主力军。

其中,高管人员的学历与管理的基金规模成正相关。数据显示,截至2020年末,私募证券投资基金管理,86.3%高管拥有大学本科及以上学历,从管理规模分布来看,管理规模50亿元以上的高管人员学历硕士及以上的占比最高,达67.9%,凸显行业专业性。

值得注意的是,私募股权、创业投资基金管理人高管人员以“70后”“80后”为主,最高学历本科及以上为主。从高管年龄分布来看,截至2020年末,私募股权、创业投资基金管理人高管年龄主要集中在30至50(不含)岁,占比76.8%,其中年龄在30至40(不含)岁的青壮年人士,成为私募股权、创业投资从业的中坚力量,占全部高管数量的比例达41.9%。2020年当年登记的私募股权、创业投资基金管理人高管年龄也集中在30至50(不含)岁,占比82.3%,其中年龄在30至40(不含)岁的青壮年人士,占全部高管数量的48.1%。

从高管最高学历来看,截至2020年末,私募股权、创业投资基金管理人高管普遍学历背景良好,最高学历为本科及以上的为35941人,占比92.3%,其中硕博占比为49.0%。2020年当年登记的私募股权、创业投资基金管理人中,最高学历为本科及以上的高管数量占比达96.6%,其中硕博占比为48.9%。

责任编辑:吴奕萱

- 山东商业职业技术学院举行网络安全和防电信诈骗讲座2021-06-24

- 山东商业职业技术学院案例在山东省高职高专图书馆工作会议上获奖2021-06-24

- 物流业制造业深度融合创新发展典型案例公示,山东这些企业案例入选2021-05-24

- 山东商业职业技术学院举行网络安全和防电信诈骗讲座2021-03-25

- 3·15|假口罩、预存卡退费难……济南市历下区公布2020年消费维权十大典型案例2021-03-15

- 破例!济南历城法院紧急许可一破产企业恢复生产,改良生产防疫物品2021-01-27

- 山东2个案例入选全国公共机构能源资源节约“十佳示范案例”2021-01-25

- 临沭县举办中小企业新媒体应用培训班2020-12-21

- 山东2020年度省级大数据“三优两重”项目名单公示!2020-12-17

- 债市频爆“黑天鹅” 30亿鲁企债券违约显“痛点”2016-08-03