800家农商行完成改制 3家江苏行欲创A股历史

导读

进入2013年,各地纷纷掀起农信社改制成为农村商业银行的浪潮。截至2015年10月末,共改制农商行838家,占全国2313家法人机构的36.23%,虽然数量急剧增长,但改制规模仍不到一半。这也就形成了我国农村金融的独特模式:以北京、上海、天津、重庆为代表的省级农商行,以及各地的省级信用联社加市、县级农商行(农信社)。

A股至今没有上市农商行的局面,有望改变。

2015年12月31日,上海农商行党委书记冀光恒表示,上海农商行正在制定上市计划,并将在2016年上半年明确上市时间表。

资料显示,截至2015年12月24日,江苏常熟农商银行、江阴农商银行、无锡农村商业银行的IPO状态已经由此前的已反馈变更为预披露更新,意味三家农商行有望进入初审状态。

A股无一家农商行

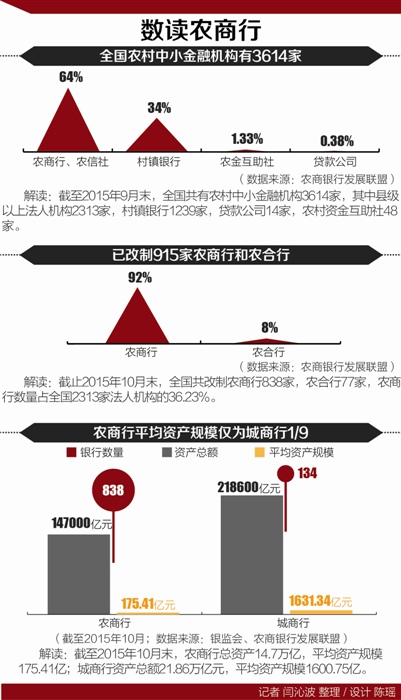

农商银行发展联盟数据显示,截至2015年9月,全国共有农村中小金融机构3614家,其中县级以上法人机构2313家,村镇银行1239家。

进入2013年,各地纷纷掀起农信社改制成为农村商业银行的浪潮。2013年末,农村商业银行的总数为468家;而截至2015年10月末,共改制农商行838家,占全国2313家法人机构的36.23%,虽然数量急剧增长,但改制规模仍不到一半。

这也就形成了我国农村金融的独特模式:以北京、上海、天津、重庆为代表的省级农商行,以及各地的省级信用联社加市、县级农商行(农信社)。

“监管层希望把县域经济的资金留在县域内使用,更好扶植区域实体经济发展。”华中某银监局人士对21世纪经济报道记者表示。

“农商行的优势,正是在于其网点下沉,遍布农村地区,对于基础情况的掌握是城商行难以比拟的。”西部某农商行相关人士这样表述。

在此背景下,全国除了四大直辖市、宁夏之外,没有出现省(区、市)级农商行。

“一定程度上,这使得农商行规模难以做大,制约了农商行上市”,一位商业银行高管表示。

至2015年10月末,全国共有134家城商行,资产总额21.45万亿元,平均资产规模1600.75亿,同期农商行平均规模仅175.41亿。

尽管全国已有800余家农商行,但在A股上市的至今没有一家。截至目前,禹城农商行、黄河农商行和长春农商行计划在新三板挂牌。而来自江苏的5家农商行正计划登陆A股。

与多家城商行相继过会形成鲜明对比的是,重庆农村商业银行2010年12月于H股上市后,整整5年时间再无农商行完成上市。

2003年,国务院下发《国务院关于印发深化农村信用社改革试点方案的通知》,推进各地的农村信用社根据实际情况选择股份制、股份合作制等新的产权模式。

不过,“当年的试点地区还不包括重庆,最后在市委市政府争取下,(重庆农信社)才挤进试点名单,当时情况很不好,不改革不行”,接近重庆农商行的人士表示。

重庆市2004年将原729个基层农信社、39个区县(自治县、市)联合社合并为39个法人,向县级统一法人转变;随后,整体改制组建全市统一法人农商行。2008年成立重庆农商行。2010年定增募集80亿元解决不良问题;2010年底完成H股上市。2010年末重庆农商行资产规模2855亿。

上市后,截至2015年6月末,重庆农商行资产规模达6727亿,5年内增长近2.4倍,不良率从曾接近60%下降至2015年中期的1%以内。

3家农商行进入预披露更新状态

在IPO排队名单当中,有5家农商行在列,且均来自江苏。

江苏常熟农商银行、江阴农商银行和无锡农商行3家农商行的IPO状态已于去年12月24日更新为预披露更新,张家港农商行状态维持已反馈,此前中止IPO的吴江农商银行重新回归已反馈状态。按照IPO审核工作流程,在预披露更新后,IPO企业将进入初审会,然后是发审会。

曾多年来调研江苏省内农商行、南京财经大学中国区域金融研究中心主任闫海峰教授表示,江苏拟上市农商行数量众多,与江苏地方经济发展较好有关。

2001年,下发《关于在江苏省试点组建农村商业银行的批复》,选择地方经济发展水平较高的江苏省常熟市、张家港市、江阴市率先进行地方性股份制商业银行改革试点,分别改制设立为3家农商行。

“资产规模有限,资产质量不稳定”。在分析为何长期以来难有农商行上市时,闫海峰如是表示。

财务数据显示,截至2014年末,规模2000亿元以上的农商行数量仅8家,上述多家排队农商行均未迈过2000亿元规模门槛。其中,截至2015年6月末,江阴农商行总资产830亿元,常熟农商行总资产1047亿元,无锡农商行总资产1056亿元。

与上市城商行相比,差距较大,刚刚通过发审会的贵阳银行资产规模也超过1600亿元。

但是,农商行确实为“支农”、“支小”主力。

数据显示,江阴农商行三农贷款余额占贷款余额的99.46%。常熟农商行涉农贷款占比89.64%。与此同时,江阴农商行不良率1.96%;常熟农商行不良率1.19%;无锡农商行不良率1.05%。

“农商行在支农、支小业务上投入较大,在经济下行阶段,资产质量受到影响,也影响了农商行群体的上市”。闫海峰这样说到。

21世纪经济报道记者注意到,在2015年7月多部委联合下发的《成都市农村金融服务综合改革试点方案》中提出,根据金融机构涉农贷款的风险、成本和核销等具体情况,对不良贷款率实行差异化考核,适当提高对银行业金融机构“三农”和县域涉农小微企业不良贷款的容忍度。

而该方案在文件中明确表示,要在成都试点推广基础上,形成可复制可推广的经验。

“正是因为支农、支小力度大,农商行近期形成的不良偏高,农商行面临资产质量考验,补充资本意愿更加迫切。”某中部农商行董事长如此表述。

- 这一省级农商行获批开业,注册资本居全国农商行首位2024-05-07

- 金融“春风”送暖意,助老服务暖人心2024-04-12

- 邢长远博山农商行董事长任职资格获核准2024-03-26

- 崔涛周村农商行董事长任职资格被核准2024-03-26

- 张式超、程雪晓济宁农商行董事任职资格获核准2024-03-26

- 历史大额坏账出清,渝农商行获机构推荐2024-03-26

- 云星地产所持广州农商行2203万股股权被拍卖,起拍价8473万2024-03-23

- 广州农商行又有高管被查2024-03-20

- 山东村镇银行大揭秘:全省126家,大股东多是农商行(附名单)2024-03-14

- 平阴农商银行加强员工培训教育提升综合素质2024-03-06